突然ですが、現在の円預金の金利をご存じでしょうか?現在の円預金金利は「0.002%」です。つまり、1年間銀行にお金を預けた場合に受け取ることのできる利息は0.002%です。普通に日本で生活していれば、ここで金利の低さに疑問を持つことはないかと思いますが、少し日本の過去の金利動向、海外の金利について目を向けたいと思います。過去の日本の金利(ゆうちょ銀行の普通預金金利)は、

1920年4.8%、1940年2.8%、1960年4.0%、1980年2.4%、2000-2020年0.1%となっており、仮に1960年に100万円普通預金で預けた場合、1961年には預金残高が104万円になっていることになります。金利は当時の日本の経済状況に左右されるため、一概に高いから良い、低いから悪いということは難しいですが、こういった時代があったことを知っていただければと思います。

そして、日本の将来の経済状況を考えると、現在の円金利0%はさらに続くと予想されています。(金利は好景気・インフレ時に上がり、不景気・デフレ時に下がるため。)

日本では、老後2,000万円問題もささやかれているなか、低リスクで安定的に高金利預金を行っていきたいというニーズは増えてきています。

一方で、「外貨預金」という選択肢があることをご存じでしょうか?

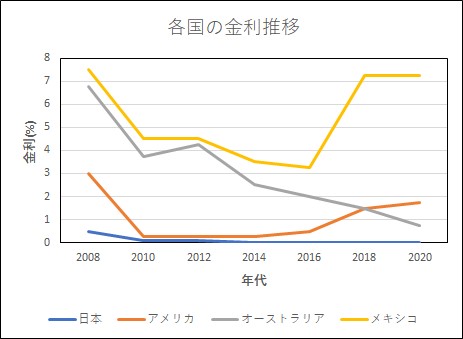

外貨預金は、外国の通貨を保有することで、その国の利息を受け取れるというものです。以下の図は、主要3か国と日本で、2008年以降の各国の金利比較を簡単に行ったものです。(参照:https://www.gaitame.com/markets/seisakukinri/)

他の国の金利は、日本の金利に比べて高いことがすぐにわかると思います。

そこで、本記事では外貨預金の概要や金利の比較、外貨預金のメリットやデメリットを紹介します。

外貨預金とは?

外貨預金とは、円を他の国の通貨に両替し、外貨として預金を行うものです。こうして預けた外貨には、その国の金利が適用されて利息が発生します。(円の金利と比較すると高金利なケースがほとんどです。)

また、外貨預金を行う場合は、外貨として預金する際、外貨を円に両替して引き出しをする際に、為替レート変動の影響を受けます。このことにより、外貨の価値が円に対して相対的に上がっていれば元金が増え(円安による為替差益)、価値が下がれば元本割れ(円高による為替差損)することがありあます。

外貨預金の金利を比較してみよう!

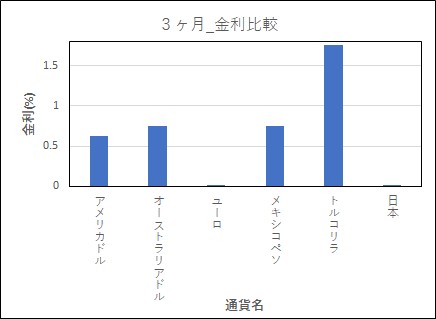

外貨預金の金利は以下の通りです。各国金利が大きく違うことがわかると思います。

新興国や、資源国では特に金利が高いことがわかると思います。

(比較を簡単にするため各国3ヶ月分の外貨定期預金金利を記載しています。)

・アメリカドル3ヶ月金利0.625%

・オーストラリアドル3ヶ月金利0.75%

・ユーロ3ヶ月金利0.00025%

・メキシコペソ3ヶ月金利0.75%

・トルコリラ3ヶ月金利1.75%

(日本3ヶ月金利0.0005%)

(2021年1月10日時点、大和ネクスト銀行調べ)

外貨預金のメリット・デメリット

次に、外貨預金のメリット・デメリットを記載します。

一見、良いことばかりの外貨預金ですが、当然デメリットもありますので、これらを考慮して外貨預金を賢く行いましょう。

メリット1. 比較的高い利息を安定的に受けとれる。

前述のとおり、外貨預金は日本円の利息に対して何十倍もの利息を受け取ることができます。さらに外貨預金は、予想されている年利息を低リスクで安定的に受け取ることが可能です。(株式配当などは業績により配当金が変更されるため不安定なものとなります。)

メリット2. 為替変動でさらに利益が発生することも!

外貨預金を引き出す際には、外貨を日本円に両替する必要があります。

この時に、預け入れた時点の円の価格よりも、現在の円の価格が安い場合は、

為替変動の利益が発生します。

例えば、1米ドルが100円のときに1万米ドル(100万円)の外貨預金をおこない、

1年後に、1米ドルが110円となりました。このとき1万米ドルの評価額は110万円となり、10万円の為替差益が発生します。

デメリット1.為替変動で損失が発生することも。

前述の為替変動で利益が発生する場合の逆のケースが発生した場合、為替差損となります。例えば、1米ドルが100円のときに1万米ドル(100万円)の外貨預金をおこない、1年後に、1米ドルが90円となりました。このとき1万米ドルの評価額は90万円となり、10万円の為替差損が発生します。これは原資に対して10%の損と考えることができ、1年間の外貨預金利息(約3%)よりも大きな損失が発生した、という結果になります。こういったリスクがあることもしっかり把握しておきましょう。

デメリット2.利益には税金が発生する。

前述のメリットに挙げた為替差益が20万円以上の場合、雑所得が発生し、外国預金利息には所得税20.315%(国税15.315%、地方税5%)が発生します。

例えば、預入金が100万円で年度の為替差益が30万円、年利息が3%だった場合、

為替差益には雑所得(10%~45%)、年利息の3万円には所得税(20.315%)が発生します。

外貨預金を行う前に、これらの税金も考慮して1年間の利益シミュレーションを行うと良いでしょう。

デメリット3.外貨定期預金の中途解約の場合、満期分の利息を受け取ることができない。

外貨預金を定期的に積み立てる「外貨定期預金」の場合は、基本的に中長期(1年以上)の外貨積み立てを行うための預金とされています。中長期の積み立てをもとに利息が決定されているため、定期預金を中途解約する場合は、大幅に減額された利息しか受け取ることができません。外貨預金は基本的には中長期(1年以上)で行うものと考えておきましょう。

外貨預金の最大のデメリット、為替変動損失を抑える対処法

前述のとおり、外貨預金の最大のデメリットは為替変動損失です。外貨預金とはいえ、損失がでてしまっては本末転倒です。

この最大のデメリットに対処するための方法を以下3つに分けて記載します。

これらの対処法を行うことで、為替変動損失に対するリスク分散を行うことができます。

対処法1.長期保有できる金額の範囲で運用する

為替変動により一時的に円高となり、円換算の評価額が下がったとしても、外貨の保有を継続することで、評価額が回復し、損失が減少していく場合や、利益に反転する可能性があります。また、短期的に外貨預金から入出金を行う場合は、その分手数料も発生するためメリットは少ないです。

対処法2.複数の通貨を保有してリスクを分散させる

各国通貨ごとに為替レートの動きは異なっており、為替変動にはそれぞれの通貨で特徴があります。したがって、複数国の外貨預金を行うことで、リスク分散が可能です。

(例えば、アメリカドル、オーストラリアドル、トルコリラの3通貨に均等に外貨預金を行う場合、平均の利息は減少しますが、為替変動損失を抑える効果が期待できます。)

対処法3.外貨預入のタイミングをずらしてリスク分散を行う。

為替変動を予測することは難しいものです。そこで、定期的に預け入れる外貨積み立て等を利用すれば、自動的に預け入れを行うことができ、手間がかかりません。

また、為替変動のタイミングに悩むこともなく、一定金額の円で預け入れを行うので、円安のときは少ない外貨、円高のときには多くの外貨を預け入れることができ、平均預入単価の平準化につながります。(ドル・コスト平均法とよびます。)

おわりに

外貨預金は少し難しいイメージを持たれていることが多いですが、基本的には前述のとおり外貨で預金をする、という単純な仕組みとなっています。

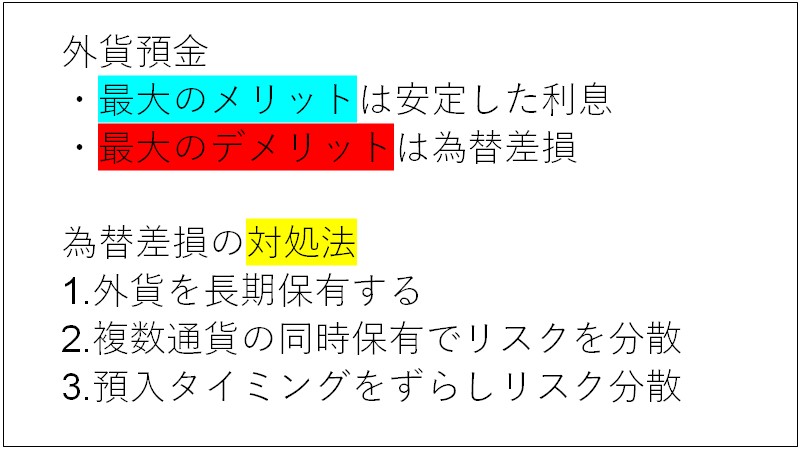

外貨預金の最大のメリットは安定した利息、最大のデメリットは為替差損が生じる可能性、という点が本記事の最も重要なポイントでした。

そして、そのデメリットへの対処法として3つの方法を紹介しました。これらの対処法を活用することでリスクをできるだけ抑えて外貨預金を行うことができます。

また、外貨預金、外貨定期預金などは大手の銀行ではどこでも利用することが可能ですので、普段使用している銀行に相談されてみることをオススメします。